- En 4 años la preferencia por el interés fijo hipotecario ha aumentado en 24 puntos porcentuales

- La opción variable representa al 26% de compradores y la mixta permanece estable con un 5%

- La media de las solicitudes: el 66 % del precio de la vivienda en un plazo de hasta 30 años

- Tres de cada cuatro se consideran bien informados de las condiciones que han adquirido

- Aquí se puede ver una valoración en vídeo de la directora de Estudios de Fotocasa

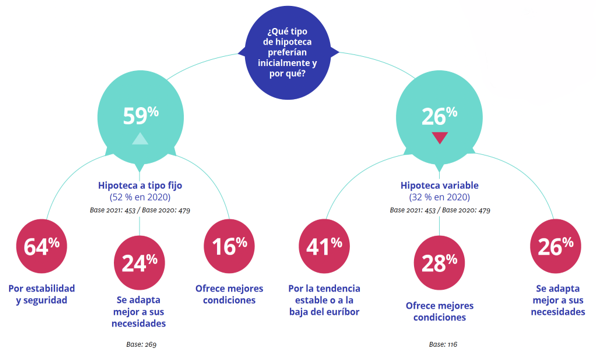

Cuando se va a pedir una hipoteca, la opción preferida por los solicitantes es la hipoteca a tipo fijo. Un 59 % de los compradores que requieren de un crédito bancario optan, de entrada, por el interés fijo. Es una de las principales conclusiones que se desprenden del informe “Perfil del hipotecado español” elaborado por Fotocasa para analizar a fondo los cambios que ha ocasionado la pandemia a la hora de recurrir a la financiación para comprar una vivienda.

El tipo fijo es una opción que cada vez cobra más peso: en 2020 eran un 52 % los que se decantaban por ella. Si se echa la vista algo más atrás, la diferencia aún es mayor: en 2017, los que preferían una hipoteca a tipo fijo eran el 35 %.

Este crecimiento es, lógicamente, equivalente a la caída de compradores que prefieren las hipotecas variables: actualmente son el 26 % y hace un año representaban al 32 %. Sin embargo, la hipoteca mixta, que es la opción menos frecuente, permanece estable: en el último año, la han pedido un 5 % de los compradores, igual que sucedió en 2020.

“Este impulso por los créditos hipotecarios de tipo fijo es la consecuencia de la batalla hipotecaria que están librando las entidades financieras al intentar competir contra los niveles del Euríbor. Este año, hemos visto bajadas históricas en el precio de las tasas de interés aplicadas a créditos y préstamos, lo que ha estimulado que los ciudadanos hayan escogido esta opción a muy buenos precios. También se hace necesario destacar las tendencias de fondo de los últimos años, que no sólo no han cambiado de signo, sino que se han acentuado, como la mayor comprensión de los documentos relativos a la hipoteca que se firman, o la disminución constante de los créditos por el 100 % del valor del inmueble hasta su práctica desaparición”, explica María Matos, directora de Estudios y portavoz de Fotocasa.

Cuando se trata de los motivos que llevan a cada particular a, inicialmente, solicitar un tipo de hipoteca u otro, existen algunas diferencias.

Para aquellos que se decantan por el interés fijo, lo más importante es la estabilidad y seguridad que otorgan este tipo de créditos. De hecho, es un argumento compartido por el 64 % de ellos. Seguidamente, un 24 % considera que se adapta mejor a sus necesidades y un 16 % que ofrece mejores condiciones.

En el lado de las hipotecas variables, la tendencia estable o a la baja del euríbor es lo que animó al 41 % de los particulares que la solicitaron. Seguidamente, un 28 % opina que le ofrece mejores condiciones y un 26 % cree que se adapta mejor a sus necesidades.

Una de las noticias positivas para los solicitantes de hipotecas es que, por lo general, consiguen el tipo de hipoteca que inicialmente querían. El tipo de préstamo hipotecario más concedido es el de interés fijo (65 %), seguido del variable (27 %) y de las hipotecas mixtas (8 %).

Cuánto se solicita y durante cuánto tiempo

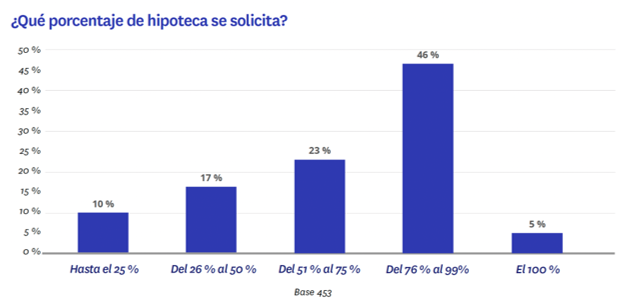

Cuando los solicitantes de hipoteca acuden al banco, no suelen hacerlo para pedir financiación por el coste total de la vivienda. De hecho, es una tendencia que va descendiendo paulatinamente: en 2020, eran un 8 % los que pedían una hipoteca del 100 % y en 2021 son el 5 %.

En este caso es una tendencia de largo recorrido: en 2017 eran hasta el 12 % de los hipotecados los que solicitaban un préstamo por el montante total de la compraventa y progresivamente ese porcentaje ha ido descendiendo hasta el 5 % actual.

De media, los particulares mayores de 18 años que quieren adquirir una vivienda a través de una hipoteca piden hasta un 66 % del precio. Es una cifra similar a la del año anterior cuando, de media, se pedían préstamos hipotecarios por un valor del 67 % de la vivienda.

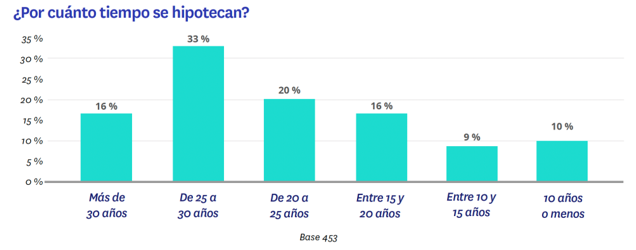

Otro aspecto que define las hipotecas y la planificación de los hipotecados es el plazo en el que se va a pagar. Y a este respecto no hay grandes cambios con respecto a los años anteriores. Así, los plazos más largos (por encima de los 30 años) se mantienen estables con los datos históricos: un 16 % de los compradores que se hipotecan superan ese plazo.

El grueso, sin embargo, se concentra entre los 20 y los 30 años de duración del préstamo: un 53 % en 2021 frente al 54 % de 2020. Sólo un 10 % se hipotecan por menos de 10 años.

¿Qué opinan sobre el mercado hipotecario?

El proceso de solicitud de una hipoteca, como todo el de compra de una vivienda, es largo y requiere analizar bien cada detalle para evitar problemas en el futuro. Aquellos particulares que se hipotecan son conscientes de esta situación y esto se refleja en un aumento significativo del conocimiento que se tiene sobre los trámites que se realizan y los documentos que se firman.

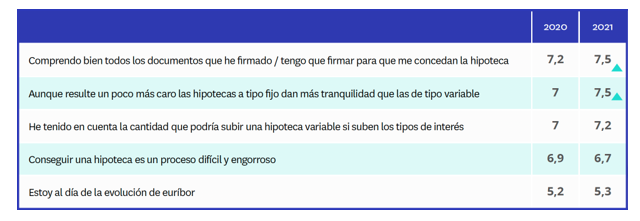

Tres de cada cuatro de los que han comprado casa en los últimos doce meses mediante una hipoteca se consideran bien informados sobre lo que han firmado. Durante los últimos años, el conocimiento y la comprensión han ganado terreno entre los hipotecados: en 2017 un 59% de ellos afirmaba comprender bien todo lo relacionado con el contrato hipotecario y ese porcentaje, tras años de incrementos progresivos, es del 75 % en 2021.

Otra idea que se refuerza positivamente es la de la estabilidad que otorgan las hipotecas de tipo fijo en comparación con las de tipo variable. Esta cuestión, que recibe una importancia media de 7,5 puntos sobre 10, es valorada positivamente por el 70 % (el 63 % en 2020).

En relación con este asunto, uno de los aspectos que más se tiene en cuenta es el posible incremento de la cuota en las hipotecas variables si suben los tipos de interés. Es una cuestión que el 69 % considera antes de tomar una decisión.

Y, pese a que se comprenden los trámites y documentos que hay que firmar, entre los solicitantes de hipoteca sigue existiendo la sensación de que es un proceso difícil y engorroso. Una afirmación que recibe una valoración media de 6,7 puntos sobre 10 entre aquellos que necesitan una hipoteca.