- De éstos, un 64% necesitó sólo financiación de banco y un 11% necesitó financiación bancaria y ayuda familiar

- Un 25% pudo comprar vivienda sin necesidad de hipoteca y de éstos, un 14% pagó al contado

- El perfil del comprador hipotecado en España es mayoritariamente mujeres (58%) de entre 25 y 44 años

- La hipoteca media es por valor del 70% del inmueble y la duración media es de 24 años

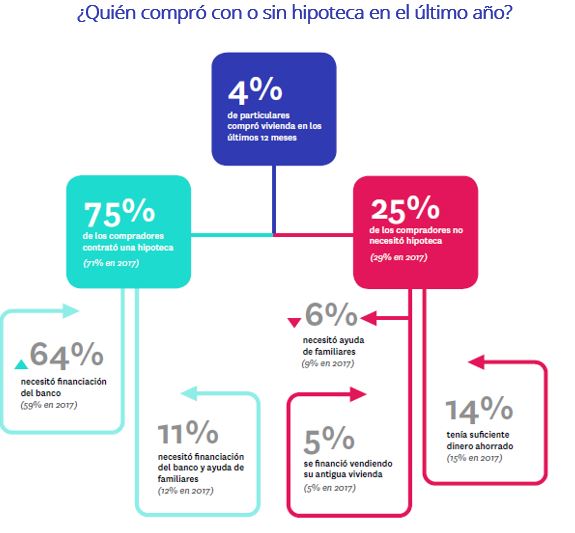

En el último año, el porcentaje de compradores que han necesitado una hipoteca para poder adquirir su vivienda ha incrementado del 71% en 2017 al 75% en el año 2018. Es decir, un 6% más de compradores ha necesitado pedir una hipoteca para financiar la compra de su vivienda. Así se desprende del último informe de Fotocasa “Perfil del hipotecado español (2017-2018)” que pretende analizar cómo los españoles han financiado su vivienda en el último año y hacer una comparativa con el año anterior.

Así, del 75% de compradores que han necesitado hipoteca, el 64% ha podido acceder a la compra sólo mediante el crédito bancario y un 11% ha necesitado financiación bancaria y ayuda familiar. En el otro extremo, un 25% de los compradores que adquirió vivienda en el último año no precisó de una hipoteca. De éstos, un 14% fue porque tenía suficiente dinero ahorrado como para comprar su vivienda al contado, un 6% pudo comprar gracias a la ayuda familiar y un 5% asegura que financió la compra de su vivienda vendiendo su antigua casa.

“Este informe de Fotocasa va en línea con las estadísticas oficiales y muestra cómo ha aumentado en el último año el porcentaje de compradores particulares que necesita financiación hipotecaria para acceder a una vivienda. Este incremento se basa en la mayor disposición de las entidades bancarias por conceder crédito, pero también en el encarecimiento del precio de la vivienda, que está creciendo a un ritmo muy superior al poder adquisitivo de los españoles”, explica Beatriz Toribio, directora de Estudios de Fotocasa.

¿Quién se hipoteca en España?

Al dibujar el perfil del comprador que contrató una hipoteca en el último año se ve que mayoritariamente la han contratado mujeres (58%), es decir, que las mujeres necesitan más financiación externa que los hombres. Además, el perfil de la hipotecada está entre los 25 y los 44 años.

Sobre el uso que se le dará al inmueble comprado, el 88% la ha adquirido como vivienda habitual, el 8% como segunda residencia y un 3% ha comprado la vivienda como inversión.

Por comunidades, Madrid y Cataluña son, por razones demográficas y de mayor actividad del mercado inmobiliario, los lugares de residencia más frecuentes entre los compradores que se hipotecan. La mitad de este colectivo pertenece a la clase social media-alta, mientras que otro 27% es de clase social media. Además, casi ocho de cada 10 particulares que compró vivienda en el último año y necesitó hipoteca vive con su pareja.

¿Cómo se hipotecan los españoles?

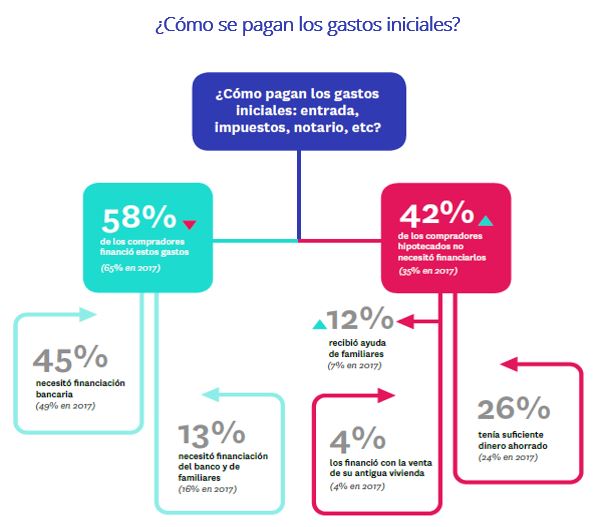

La ayuda familiar para la compra de vivienda ha descendido con respecto al año 2017 (un 6% en 2018 vs un 9% en 2017). Sin embargo, el entorno familiar ha ganado protagonismo para ayudar a afrontar los pagos iniciales de la compra (entrada, impuestos, notario, registro…) Por esta razón, el porcentaje de compradores hipotecados que financió estos pagos ha descendido siete puntos este año: desde el 65% de 2017 al 58% de 2018. De hecho, un 25% de los compradores hipotecados reciben ayuda de familiares para estos gastos iniciales mientras que para la propia adquisición del inmueble sólo el 15% contó con la ayuda familiar.

¿Qué tipo de hipoteca prefieren los españoles?

Los compradores particulares de vivienda que se hipotecaron en los últimos 12 meses se reparten, a partes iguales, entre los que optaron por un préstamo a tipo fijo (45%) y los que prefirieron el variable (45%). El 10% restante corresponde a los que eligieron una hipoteca mixta. En comparación con 2017 es significativo el descenso de seis puntos (del 51% en 2017 al 45% de 2018) de las hipotecas variables contratadas y que supone un ligero trasvase hacia las hipotecas de tipo mixto.

“En los últimos años, los bancos han consolidado una amplia oferta de productos, entre los que destacan las hipotecas a tipo fijo que, como se refleja en este estudio son la opción preferida para el 41% de los potenciales compradores frente al 35% del informe anterior. Muchos compradores optan por la tranquilidad que supone este tipo de financiación, aunque en ocasiones suponga un mayor coste y vinculación”, explica Beatriz Toribio.

Nos hipotecamos por el 70% del precio durante 24 años

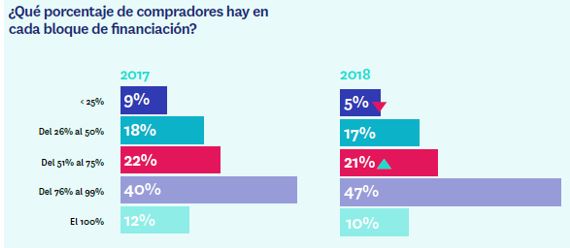

En general, el encarecimiento del precio de la vivienda y la consolidación de la financiación explican que haya más particulares hipotecándose para la compra de una vivienda. Pero hay otra variable más que confirma esa hipótesis: el porcentaje del coste de la vivienda que se financia con estos créditos. Así, el 47% de los compradores hipotecados (en 2017 era el 40%) financia entre el 75% y el 99% del precio total de la vivienda. Los que financian menos del 25% han pasado de ser el 9% a suponer sólo el 5%. Es decir: una parte pequeña del precio final de la vivienda y muchos, cada vez más, los que financian un porcentaje alto.

Además, respecto a la duración del préstamo hipotecario se ve que un 37% contrata una hipoteca de entre 25 y 30 años, un 15% contrata hipotecas de más de 30 años y un 6% firma por menos de 10 años de plazo.

Con todos estos datos, se puede decir que, de media el porcentaje financiado es del 70% del total del valor del inmueble y el plazo medio es de 24 años.

¿Cómo es el comprador que paga al contado?

Mientras que el perfil del hipotecado español está más predominado por mujeres, en el caso del comprador que paga a tocateja la balanza entre hombre y mujeres está mucho más equilibrado. De media, tienen 44 años (frente a la media de 38 años de edad del hipotecado español).

Además, mientras que el 88% de los compradores hipotecados usarán la vivienda adquirida como primera residencia, en el caso del comprador al contado tiene más protagonismo la compra como segunda residencia y como inversión.