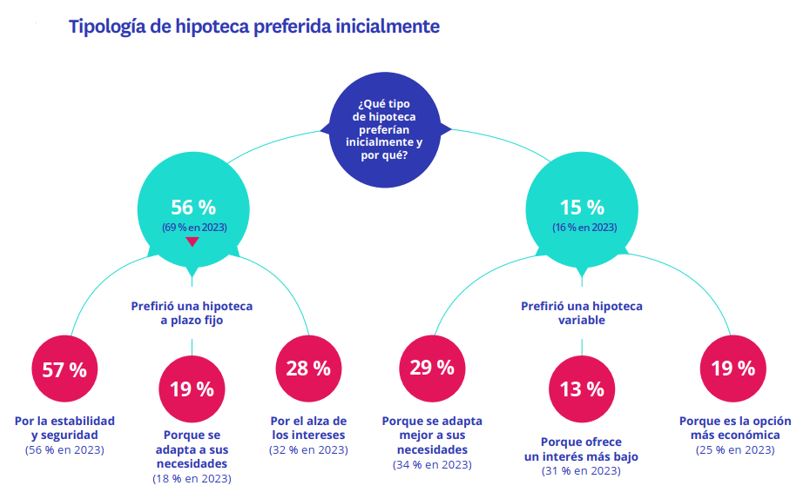

- Un 56% de quienes han comprado en 2024 mediante hipoteca optó por un crédito a plazo fijo, mientras que en 2023 eran el 69%

- La preferencia por las hipotecas mixtas pasa del 8% al 19% y las variables se quedan en el 15% del interés

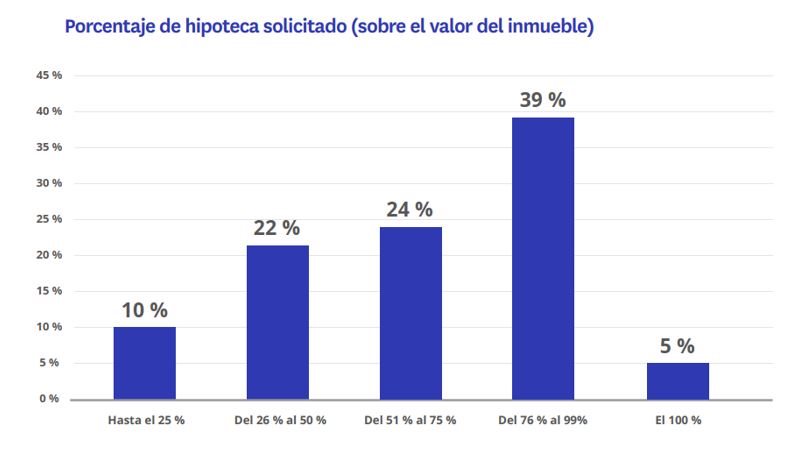

- De media, los hipotecados piden financiación por el 64% del precio de la vivienda

- Se incrementan cinco puntos porcentuales las hipotecas que duran entre 30 y 35 años y ahora representan el 13% del total

Pese a que la hipoteca a plazo fijo sigue siendo la fórmula mayoritaria a la que se acogen los compradores que necesitan recurrir al banco para adquirir una vivienda y lo cierto es que, en el último año, su vigencia ha sufrido un importante descenso. Así, del 69% de solicitantes que en 2023 preferían este tipo de crédito cuando contactaron por primera vez con el banco se ha pasado, un año más tarde, a tan solo un 56%. Hablamos, por lo tanto, de un desplome de nada menos que trece puntos porcentuales. Así lo muestra el informe “Perfil del hipotecado español en 2024”, que traza, un año más, una radiografía de cómo se hipotecan los españoles.

Nos encontramos, sin duda, ante una situación provocada por la inversión del comportamiento del euríbor, que tras una intensa subida durante 2022 y la primera mitad de 2023, fue ralentizándose hasta comenzar su descenso a finales de año. Así, si un euríbor disparado causó la alerta en los compradores, que masivamente prefirieron la seguridad de un tipo fijo, uno a la baja suscita en cambio una mayor confianza en otro tipo de créditos, en este caso los de tipo mixto.

De este modo, el peso de los compradores que en su primer contacto con el banco preferían la hipoteca mixta pasa del 8% al 19%, un salto de once puntos porcentuales. En cambio, la opción previa por las hipotecas variables, que en 2023 cayeron hasta el 16%, diez puntos porcentuales menos que dos años antes, vuelven a retroceder, al perder otro punto más, y se quedan en el 15%. La conclusión es evidente: se recupera la confianza, pero la prevención ante la fórmula totalmente variable sigue vigente.

En la preferencia por la hipoteca a plazo fijo destaca, como principal motivo, la estabilidad que procura (57%), además de por la tendencia al alza del Euríbor (29%) o los intereses que aplica (28%). En cuanto a quienes escogen las hipotecas variables encontramos que un 29% la eligió por adaptarse mejor a sus necesidades, mientras que un 25% lo hizo porque era la que ofrecía mejores condiciones.

“En estos momentos, con el precio del dinero en casi máximos, las entidades financieras han retirado prácticamente las ofertas de tipo fijo de sus escaparates para adaptarse a la situación económica y seguir obteniendo beneficios. Solo en casos muy puntuales reservan el tipo fijo para clientes con mucha solvencia o con un buen ránking dentro del banco. Debido a la evolución actual del Euríbor, lo que más compensa a las entidades es que el cliente se mantenga en el tipo variable, y por ello las hipotecas mixtas son el nuevo producto estrella. Los datos reflejan que las entidades bancarias están ofreciendo las hipotecas mixtas con tipos más atractivos que las fijas, lo que hace que el cliente se decante por esta nueva tipología”, comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Pierden protagonismo los que piden más del 75% del coste de la vivienda

En la mayor parte de los casos, las personas que para adquirir un inmueble solicitan una hipoteca no suelen pedir financiación por el coste total de la misma. De este modo, los que demandan una hipoteca por valor del 100% de la vivienda fueron únicamente el 5% (en 2023 el porcentaje era del 4%). Pese a este leve repunte, hablamos de una tendencia que ha ido descendiendo con el tiempo, dado que seis años antes eran el 12%. De media, los particulares que buscan comprar una vivienda a través de una hipoteca solicitan un 64% del precio.

Desciende, por otra parte, la cifra de los compradores que solicitan financiar por más de tres cuartas partes del valor de la vivienda, al bajar del 43% de 2023 al 39% de doce meses después. El descenso es aún mayor si tomamos como referencia el 50% de 2022.

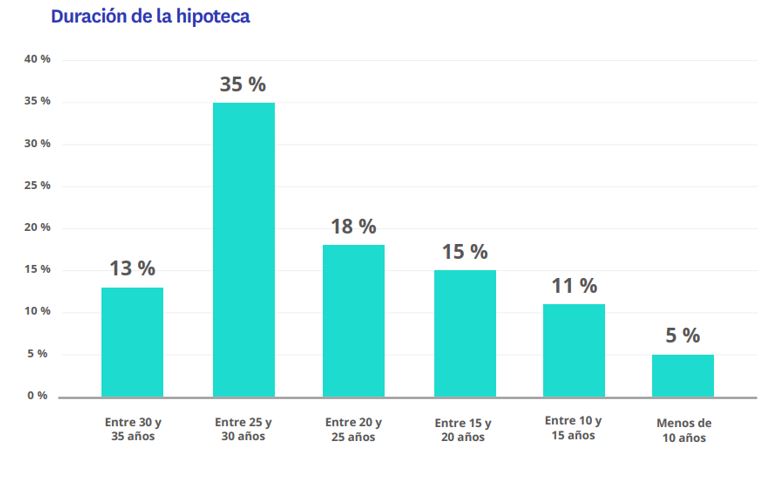

El tercer factor que condiciona el crédito es el plazo en el que se va a pagar. En este sentido, las hipotecas más numerosas son las que se contratan a entre 25 y 30 años, que representan el 35%, tres puntos menos que en 2023. Llama la atención, por otra parte, el fuerte incremento de las que se contratan entre 30 y 35 años, que pasan del 8% al 13%.