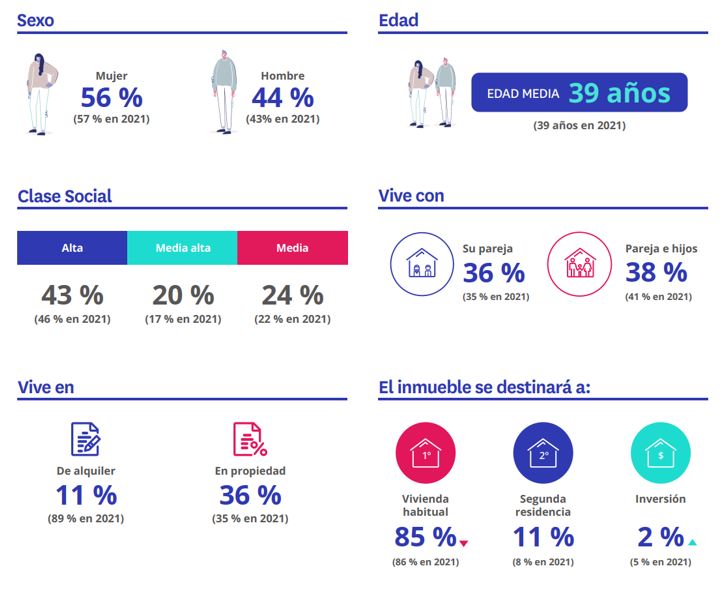

- El 56% de los compradores que firman una hipoteca son mujeres con una edad media de 39 años

- Las personas que conviven con su pareja son el perfil más común, ya sea con hijos (38%) o sin ellos (36%).

- El 85% de los hipotecados destinará la vivienda comprada a vivienda habitual

- El 73% de quienes se han hipotecado en los últimos doce meses consideran que comprenden bien la documentación que ha firmado

- Aquí se puede ver una valoración en vídeo de la directora de Estudios de Fotocasa

La imagen del comprador que necesita una hipoteca permanece estable y es muy similar al de años anteriores. El 56% de los compradores que firman un préstamo vinculado al inmueble son mujeres y la edad media es de 39 años. La mitad de los compradores se ubica en los estratos socioeconómicos intermedios. Esta es una de las principales conclusiones del informe “Perfil del hipotecado español en el primer semestre de 2022” publicado por el portal inmobiliario Fotocasa.

En cuanto a su situación de convivencia, aumentan los compradores hipotecados que viven solos/as, que pasa de ser el 9% en 2021 al 12% en 2022. Por otro lado, también experimentan un ligero incremento quienes viven con sus padres, que crece del 5% en 2021 al 7% en 2022. No obstante, las personas que conviven con su pareja son el perfil más común, ya sea con hijos (38%) o sin ellos (36%). El mercado, por lo que se ve, se caracteriza por un perfil maduro y estable.

El estado civil de quien compra mediante hipoteca sí que ha experimentado cambios notorios entre 2021 y 2022: se reducen los compradores casados, pareja de hecho o convivencia en pareja en favor de quienes están solteros/as. Dos de cada tres personas dentro de este grupo están emparejada (67%), cuando el año pasado eran casi el 75% mientras que los compradores con hipoteca solteros/as han crecido del 19% en 2021 a ser el 26% en 2022.

Cuando se pregunta por el uso que se le va a dar a la vivienda por la que se han hipotecado, sigue siendo principalmente para que se convierta en su vivienda habitual (85%). Este porcentaje no ha variado prácticamente de lo visto el año pasado. No obstante, sí se detectan ligeros cambios en quienes compran como segunda residencia, que crece del 8% de 2021 al 11% de 2022. Este aumento coincide con el descenso de quienes se hipotecan para obtener el inmueble como inversión, que se reduce del 5% en 2021 al 2% en 2022. Por lo que se ve, en el mercado hipotecario sigue primando la compra para uso personal habitual o, como mucho, segunda residencia.

¿Qué opinan los españoles del mercado hipotecario?

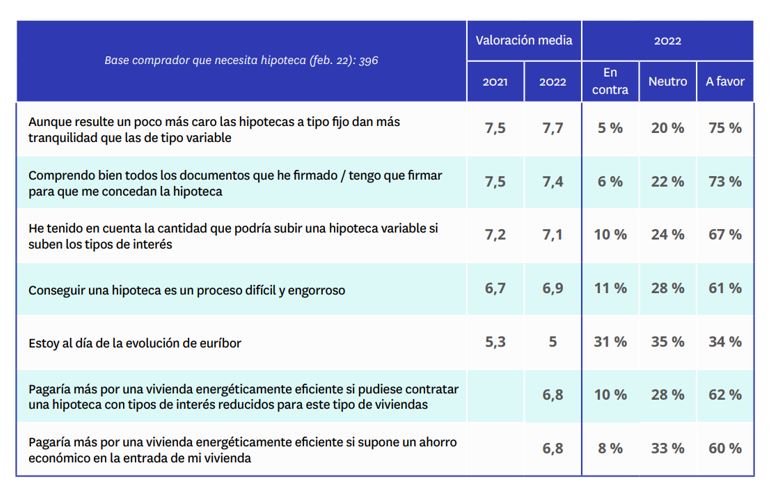

Solicitar una hipoteca, así como todo el proceso de compra de una vivienda, es una operación compleja que requiere un profundo estudio para evitar los problemas. Los particulares que se hipotecan son clientes que sopesan mucho antes de tomar una decisión. Esto se refleja en la valoración y conocimientos que realizan sobre los documentos y trámites que firman.

El 73% de quienes se han hipotecado en los últimos doce meses consideran que comprenden bien la documentación que ha firmado. Este índice ha crecido en los últimos años y se mantiene estable, con una valoración alta. En una escala de 0 a 10, la puntuación media es de 7,4 puntos. Una segunda idea que explica el fuerte apoyo a las hipotecas fijas es el grado de acuerdo con la estabilidad que garantizan estos créditos frente a los de tipo variables, a pesar de que los primeros suelen tener intereses más altos. Esta característica del mercado hipotecario es valorada por el 75% de los particulares (70% en 2021) y recibe una puntuación media de 7,5 puntos.

En tercer lugar y en relación directa, 2 de cada 3 hipotecados han tenido muy en cuenta la cantidad que podía subir la hipoteca variable con un aumento de los tipos de interés, es decir, su volatilidad. Esta idea recibe una puntuación media de 7,1, lo que indica una demanda muy concienciada con el estado del mercado crediticio.

Para la mayor parte de los compradores financiados, sin embargo, el proceso de conseguir una hipoteca es difícil y engorroso. Una afirmación que recibe una valoración media de 6,9 entre quienes han solicitado un crédito bancario.